Documentos de casos judiciales desahogados en Texas muestran la ruta seguida por servidores públicos mexicanos, entre ellos Javier Villarreal y Jorge Torres, para blanquear el dinero que obtenían mediante prácticas de corrupción

- 29 noviembre 2021

Cada vez que los empleados de Chase Bank en Texas le preguntaban a Héctor Javier Villarreal Hernández cómo ganaba su dinero, él daba una respuesta diferente.

Decía que provenía de los negocios de restaurantes de su familia en México, o de una concesionaria de Mercedes que poseía o de la venta de aviones al Gobierno del Estado de Coahuila, entidad que comparte frontera con Texas, desde Laredo hasta el parque Big Bend.

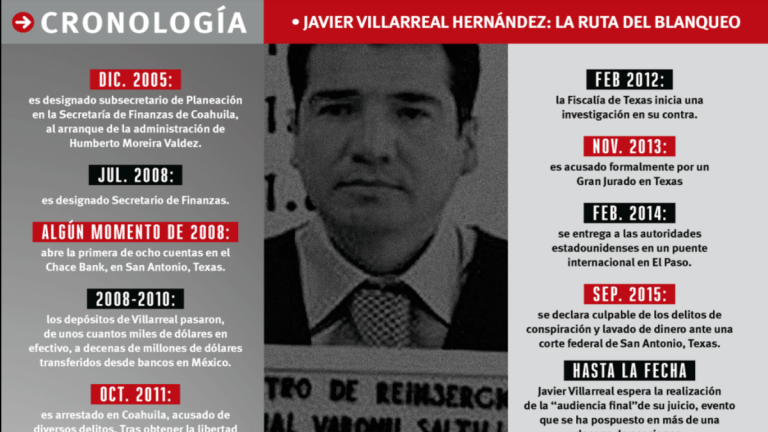

Los empleados de Chase investigaron a Villarreal Hernández una y otra vez entre 2008 y 2010, según los registros judiciales presentados en San Antonio y Corpus Christi. La cantidad de dinero creció de varios miles de dólares en depósitos en efectivo a decenas de millones de dólares en transferencias electrónicas desde México. Los documentos judiciales detallan lo que los expertos en lavado de dinero dicen que fueron una serie de señales de alerta: Villarreal Hernández dio explicaciones contradictorias y cambiantes sobre su riqueza personal e intentó ocultarle al Chase Bank que, en realidad, era uno de los funcionarios públicos más poderosos de Coahuila hasta que fue arrestado en octubre de 2011, acusado de diversos delitos.

A pesar de todo eso, el banco siguió haciendo negocios con él. Hasta febrero de 2012, cuando un investigador de la Fiscalía de Texas entró en una sucursal de Chase en el lado norte de San Antonio con una orden de registro en busca de información sobre las cuentas de Villarreal Hernández.

El investigador encontró 6.5 millones de dólares, distribuidos en ocho cuentas diferentes, que de acuerdo con las acusaciones que obran en los registros judiciales, Chase sabía que pertenecían al ex tesorero del estado de Coahuila.

No hay indicios, en los registros de la corte federal o las instancias regulatorias, de que el Banco, o cualquier persona asociada con él, haya enfrentado alguna vez repercusiones por las decenas de millones de dólares que Villarreal Hernández y otros les robaron a los contribuyentes mexicanos y que pasaron por sus cuentas durante cuatro años.

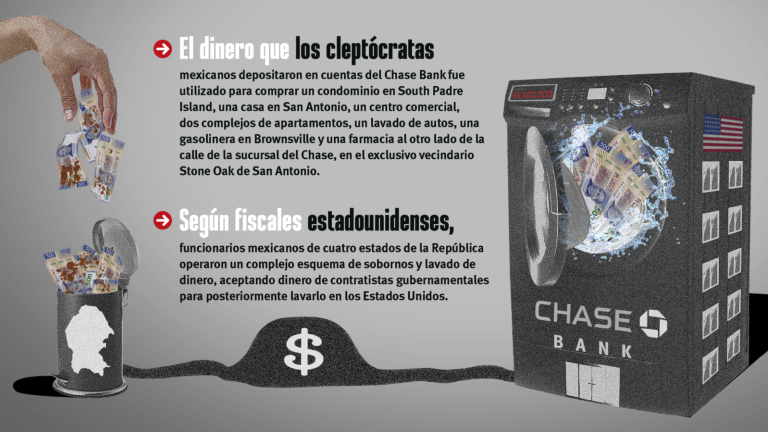

El dinero que pasó por las cuentas de Chase se utilizó para comprar un condominio en South Padre Island, una casa en San Antonio, un centro comercial, dos complejos de apartamentos, un lavado de autos, una gasolinera en Brownsville y una farmacia al otro lado de la calle de la sucursal de Chase, en el exclusivo vecindario Stone Oak de San Antonio, donde los funcionarios confiscaron los 6.5 millones de Villarreal Hernández. Una portavoz corporativa de Chase, Trish Wexler, fue contactatada para solicitarle una reacción pero se negó a realizar comentarios.

El Texas Observer, una organización periodística no lucrativa con sede en Austin, Texas, informó en mayo pasado que Estados Unidos ha acusado a cleptócratas de cuatro estados mexicanos de lavar dinero a través del Chase y otros bancos estadounidenses en la última década. Los funcionarios corruptos aceptaron sobornos por contratos inflados en México y luego usaron el dinero del soborno para comprar bienes raíces en Texas. Después de que los funcionarios estadounidenses confiscaron decenas de millones de dólares en propiedades inmobiliarias y cuentas bancarias, abandonaron sus investigaciones. Las acusaciones se detallan en cientos de documentos que se hicieron públicos durante un par de investigaciones de lavado de dinero realizadas por autoridades federales, estatales y locales en Texas.

Pero una operación federal llamada Politico Junction, y una operación similar denominada Green Tide, también ofrecen una descripción detallada de las transacciones bancarias y detalles de las investigaciones internas secretas que las instituciones financieras realizan de sus clientes. Los registros judiciales que se filtraron durante la última década brindan información adicional sobre cuán dispuestos estaban los bancos a hacer negocios con funcionarios extranjeros como Villarreal Hernández, incluso cuando su actividad tropezó internamente.

El Texas Observer y el Colectivo de Datos Anticorrupción, un grupo de investigadores y periodistas que abogan por políticas y leyes para frenar la corrupción transnacional, revisaron las acciones tomadas por los reguladores federales de Estados Unidos contra los bancos mencionados en los documentos judiciales y encontraron que los bancos estadounidenses rara vez enfrentan repercusiones graves por su implicación en el blanqueo de capitales.

Villarreal Hernández fue acusado formalmente en 2013 por un gran jurado en Corpus Christi como resultado de la Operación Politico Junction. En 2014, se entregó a agentes federales en la frontera de El Paso y fue trasladado a San Antonio, donde los fiscales federales revelaron una acusación adicional en su contra. Se declaró culpable de delitos de lavado de dinero y acordó entregar los millones que los fiscales habían incautado de sus cuentas bancarias.

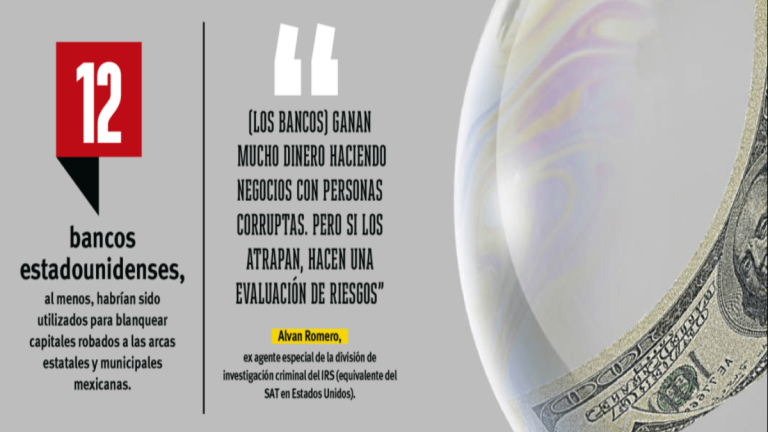

En los registros judiciales se mencionan más de una docena de bancos, pero los documentos ofrecen diversos grados de detalle y parte de la información permanece en calidad de “reservada”.

Los documentos publicados en juicios de decomiso de activos y enjuiciamientos penales en San Antonio y Corpus Christi pintan una imagen particularmente detallada de la relación de Villarreal Hernández con Chase, uno de los tres bancos que continuó haciendo negocios con personas que admitieron haber lavado dinero después de investigar la actividad sospechosa de esos clientes, según muestran los registros judiciales.

Al menos cinco bancos aceptaron nuevos clientes que recientemente se vieron obligados a abandonar otras instituciones financieras debido a actividades sospechosas, según los documentos.

Los fiscales locales y federales consideraron a los bancos víctimas de fraude. Dijeron que Villarreal Hernández y otros funcionarios estatales y municipales de todo México mintieron repetidamente a los empleados bancarios para ocultar el hecho de que eran servidores públicos.

Tenían buenas razones para mentir. Según los fiscales, los funcionarios de cuatro estados mexicanos estaban operando un complejo esquema de sobornos y lavado de dinero, aceptando sobornos de contratistas del gobierno y lavándolos en los EE. UU. Cientos de millones fueron estafados a los contribuyentes mexicanos; solo la deuda de Coahuila ahora asciende a más de mil millones de dólares, de los que al menos 100 millones se lavaron a través de bancos y transacciones inmobiliarias en Texas.

Según la ley estadounidense, esos funcionarios eran personas políticamente expuestas, o PEP, un término que generalmente incluye a los funcionarios extranjeros actuales y anteriores y sus familias. Se espera que los bancos estadounidenses tomen medidas para saber si sus clientes extranjeros son PEP y tienen políticas establecidas para garantizar que no estén lavando dinero a través del sistema financiero del país.

En la corte a principios de este año, Villarreal Hernández testificó que los banqueros estadounidenses sabían que sus clientes eran servidores públicos mexicanos. “Nunca nos preguntaron si trabajábamos para el gobierno porque ya lo sabían”, le dijo a un juez en mayo.

Funcionarios de la Oficina del Fiscal Federal para el Distrito Sur de Texas procesaron a los cleptócratas mexicanos que lavaron dinero a través de Chase y varios bancos del sur de Texas, pero rechazaron responder preguntas para este reportaje.

La ley de EE. UU. Exige que los bancos tomen medidas para frenar el lavado de dinero, incluida la emisión de informes sobre transacciones sospechosas a la Financial Crimes Enforcement Network, una sucursal del Departamento del Tesoro conocida como FinCEN. Las regulaciones requieren que los bancos averigüen cómo ganan su dinero sus clientes. Pero los documentos judiciales en esos casos recientes de cleptocracia obligan a cuestionar si los bancos estadounidenses se toman en serio la detención del lavado de dinero, o si solo están marcando casillas y avanzando, dijeron expertos en lavado de dinero.

“Los bancos se dan cuenta de que es el costo de hacer negocios”, dijo Alvan Romero, ex agente especial de la división de investigación criminal del Servicio de Impuestos Internos. “Ganan mucho dinero haciendo negocios con personas corruptas. Pero si los atrapan, hacen una evaluación de riesgos. Tienen que pagar a los abogados y tienen que pagar multas, pero creo que lo han incorporado a su modelo de evaluación de riesgos”.

En algunos casos, los bancos cerraron las cuentas de clientes sospechosos, demostrando que tenían la capacidad de investigar y actuar si así lo deseaban. En 2008, después de que él no respondió a sus preguntas, Chase terminó su relación con Jorge Juan Torres López, exgobernador interino de Coahuila. Las interacciones de Torres López con el banco habían sido sospechosas desde el principio, alegaron posteriormente los fiscales.

Después de que Villarreal Hernández le presentara a los banqueros, Torres López transfirió millones de dólares desde México a cuentas bancarias del Chase en Estados Unidos y luego a una cuenta de inversión en Bermudas que un asesor financiero del Chase le había abierto. Según los registros judiciales, Torres López pidió a los banqueros que borraran los registros de sus transferencias electrónicas y luego exigió que sus declaraciones fueran enviadas a la casa de un banquero en Estados Unidos, no a su propia dirección en México. El banquero no figura en los registros judiciales.

Paul Pelletier, profesor de derecho y exfiscal de delitos financieros del Departamento de Justicia de los Estados Unidos, revisó extractos de los documentos judiciales y calificó la solicitud de un funcionario extranjero de enviar las declaraciones a la dirección personal de un banquero como “la mayor bandera roja que vi allí”.

“¿Cómo podría estar bien?” se pregunta Pelletier. En ese momento, el banquero debería haber rechazado al cliente, dijo. “Estás hablando de una PEP. Cierra el libro, apaga la vela, toca el timbre. El experimento ha terminado. Esa cuenta definitivamente no está abierta”.

En opinión de Pelletier, los años de actividad sospechosa detallados en los registros judiciales de las operaciones Green Tide y Political Junction, así como la naturaleza fortuita de la investigación de Villarreal Hernández, a quien un grupo de trabajo de delitos financieros con sede en Texas comenzó a investigar porque lo detuvieron con 67 mil dólares en efectivo, muestran las deficiencias en los procedimientos bancarios y en la forma en que Estados Unidos procesa los delitos financieros.

Algunas de las transferencias bancarias sospechosas que desencadenaron la investigación sobre Torres López involucraron a Villarreal Hernández. Pero el Banco aceptó las explicaciones de Villarreal Hernández y siguió haciendo negocios con él, según muestran los registros. “Está muy claro que ninguna de sus respuestas es satisfactoria, y no hay nada que esté diciendo allí que realmente genere ese tipo de dinero rápido”, dijo Pelletier. “Es una tontería”.

Solo dos bancos mencionados en los documentos judiciales enfrentaron el castigo de los reguladores en los casos de la Operación Politico Junction, ambos por no informar actividades financieras sospechosas a FinCEN. El Lone Star National Bank, ubicado en Pharr, Texas, enfrentó sanciones graves: dos millones de dólares en multas civiles por no implementar repetidamente protocolos suficientes contra el lavado de dinero.

El Colectivo de Datos Anticorrupción, al revisar las acciones de cumplimiento por parte de los reguladores federales durante los últimos 10 años encontró solo otro banco que fue castigado por su papel en el lavado de dinero descubierto por Green Tide y Politico Junction.

Villarreal Hernández, quien está libre bajo fianza esperando sentencia por cargos de conspiración de lavado de dinero, fue contactado para solicitar su opinión pero declinó realizar comentarios. Su abogado, Michael Wynne, dijo que no podía discutir los detalles de Operation Politico Junction. Wynne, quien es un exfiscal federal que ha estado involucrado como abogado privado en litigios civiles contra varias instituciones financieras importantes, dijo que los empleados bancarios a menudo simplemente siguen políticas internas y no es probable que tomen medidas que alejen a los clientes.

Estados Unidos tiene una de las leyes bancarias más estrictas del mundo, pero las regulaciones en sí son intencionalmente vagas, dijo William Watkins, un antiguo banquero de Texas y exregulador federal. La idea es permitir que los bancos desarrollen políticas contra el lavado de dinero en función de su tamaño y base de clientes, que luego están sujetas a revisión por parte de los reguladores. Las leyes bancarias requieren que las instituciones financieras emitan lo que se denominan “reportes de actividades sospechosas” (SAR por sus siglas en inglés) cuando les preocupan las transacciones de los clientes.

Estos reportes se envían a FinCEN, que los analiza en busca de tendencias; las unidades regionales de SAR los sondean en busca de pistas criminales. Los bancos pueden cerrar cuentas y exigir que los clientes se muden a otra parte, pero esto suele estar motivado por consideraciones comerciales, no por leyes, dijo Watkins. Establecer un estándar en toda la industria para el cierre de cuentas sería “demasiado oneroso”, agregó el especialista.

No está claro en los registros judiciales si Chase emitió el reporte SAR después de que investigó a Villarreal Hernández y Torres López. Los informes son tan secretos que los agentes federales no pueden hacer referencia a ellos en sus declaraciones juradas. Si el Chase emitió el reporte para las transacciones sospechosas de Villarreal Hernández, esa puede ser la razón por la que nunca enfrentó un castigo.

Los reguladores federales pueden cerrar los bancos que no cumplan con las leyes anti lavado de dinero y los fiscales pueden acusar a los empleados de los bancos, pero ambas cosas raramente ocurren.

Cuando los bancos son castigados, las multas rara vez son lo suficientemente importantes como para desincentivar los negocios con clientes de alto valor involucrados en actividades sospechosas, dijeron expertos en lucha contra el lavado de dinero. Siempre que los bancos señalan actividades sospechosas, generalmente están vacunados contra el castigo. Pero el secreto y el gran volumen de reportes SAR hacen que sea difícil para las fuerzas del orden abordarlos: FinCEN recibe más de 2 millones de estos reportes al año.

Pelletier ha pedido un “zar del crimen de cuello blanco” para coordinar las investigaciones financieras y capacitar a los fiscales federales. El esquema de lavado de dinero poco sofisticado que empleó Villarreal Hernández podría haberse identificado fácilmente mediante un análisis integral de los reportes SAR, dijo Pelletier. “Esto es algo en bruto que si alguien tiene los sistemas de datos correctos en su lugar... sería capturado en un minuto en Nueva York”, dijo. “Necesitamos comenzar a descubrir cómo abordar los delitos financieros en el siglo XXI”.

Después de que el Chase cerró su cuenta, Torres López recurrió a una de las personas que le pagaban sobornos, un residente de Mission, Texas, y magnate de la pavimentación llamado Luis Carlos Castillo Cervantes (a quien se conoce con el sobrenombre de “El Rey de los Gradones”), para que lo ayudara a lavar dinero. Castillo Cervantes confesó en una Corte Estadounidense, en mayo pasado, que para obtener contratos de pavimentación en Coahuila, pagó sobornos a Torres López y Villarreal Hernández, quienes luego lavaron una parte de ese dinero en los Estados Unidos.

Castillo Cervantes testificó que a finales de los 90 o principios de los 2000 compró alrededor del siete por ciento de las acciones del Inter National Bank de McAllen, Texas, por las cuales pagó entre tres y 4 millones de dólares. Los fiscales alegaron que Castillo Cervantes, quien se negó a responder preguntas para esta historia, usó su posición en el Inter National para ayudar a los funcionarios mexicaos a lavar los sobornos que les pagó.

En un momento, según los fiscales, incluso operó para que un lavador de dinero profesional llamado Guillermo Flores Cordero y un PEP llamado Óscar Gómez Guerra se reunieran con funcionarios bancarios. (Gómez Guerra fue acusado en 2014 de cargos de conspiración de lavado de dinero y operación de un negocio de transmisión de dinero sin licencia. Actualmente es un fugitivo).

Las cuentas que abrió Flores Cordero se utilizaron para lavar alrededor de 30 millones de dólares a través de Inter National, según registros judiciales. Al menos otro banco se dio cuenta de su plan: en 2011, Wells Fargo cerró sus cuentas. Pero cuando se declaró culpable de conspiración de lavado de dinero en 2014, entre los activos que Flores Cordero acordó entregar estaba un certificado de depósito de 3.87 millones de dólares en el Inter National. Flores Cordero también acordó entregar casi 350 mil dólares en cuentas que él y su esposa tenían en HSBC y casi un millón adicional en UBS, ambos bancos que, según los fiscales, investigaron su actividad sospechosa en 2011 y 2013, respectivamente.

En al menos cuatro ocasiones entre 2008 y 2012, según muestran los registros judiciales de Green Tide y Political Junction, cuando un banco decidió terminar su relación con un presunto blanqueador de dinero, otro banco estaba listo para hacer negocios con ellos, a veces dentro de las 24 horas siguientes. Edward Rodríguez, un ex agente del Internal Revenue Service (IRS) -el equivalente del SAT en Estados Unidos- dijo que no existe una ruta formal para que los bancos compartan información sobre clientes sospechosos. Cuando trabajaba en la sede del Departamento del Tesoro en 2007 y 2008, dijo Rodríguez, algunos bancos propusieron una base de datos centralizada de clientes que se vieron obligados a irse debido a actividades sospechosas.

“Fue una buena idea, pero nunca sucedió realmente”, dijo Rodríguez. “El problema es que básicamente estás pasando la pelota”.

Ningún empleado de Inter National o de Banorte, el gigante bancario mexicano que era el accionista mayoritario en ese momento, fue acusado como parte de ese caso de lavado de dinero. Pero los reguladores financieros estadounidenses tomaron medidas contra Banorte. Brian Anthony Simmons, en ese momento el director de cumplimiento de Banorte, fue suspendido por 30 días. Los reguladores financieros de Estados Unidos encontraron que Banorte había sido lo suficientemente negligente como para imponerle una multa de 475 mil dólares, monto equivalente al 1.7 por ciento del dinero que Flores Cordero y otros lavaron en el banco.

Castillo Cervantes se declaró culpable de un cargo de conspiración de lavado de dinero en 2017 y fue sentenciado a libertad condicional a principios de este año. En la negociación que realizó con los fiscales estadounidenses acordó entregar 5 millones de dólares así como autos y joyas incautados de su casa. Testificó en mayo que cuando vendió sus acciones del Inter National (una familia de Texas se las compró en 2017) ganó entre 25 y 28 millones de dólares.

Rodríguez, el exagente del IRS que trabajó en casos de lavado de dinero y fraude, dijo que la multa impuesta a Banorte no es suficiente para disuadir a los bancos de hacer negocios con figuras como Castillo Cervantes y Flores Cordero. “Estos bancos tienen tanto dinero que pueden sobrevivir a cualquier sanción que se les vaya a cobrar”, dijo Rodríguez. “Pagan la multa y siguen adelante”.